Nhiều ngân hàng ghi nhận mức tăng trưởng tín dụng mạnh

Đến thời điểm hiện tại, các ngân hàng đã công bố báo cáo tài chính hợp nhất quý III/2024 với bức tranh tín dụng nhìn chung tiếp tục được cải thiện, với dư nợ tín dụng tăng trưởng bình quân 9% trên toàn hệ thống. Một trong những điểm nổi bật là tín dụng cá nhân đã trở thành động lực chính giúp thúc đẩy tăng trưởng tín dụng trong kỳ này.

Điển hình, một số ngân hàng như Techcombank, HDBank, MBBank, MSB… ghi nhận mức tăng trưởng tín dụng mạnh mẽ.

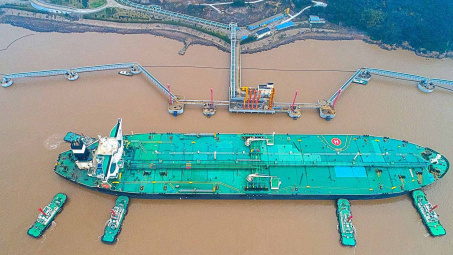

Cụ thể, Techcombank dẫn đầu thị trường với tốc độ tăng trưởng dư nợ cao nhất, trong đó tín dụng cá nhân tăng trưởng mạnh, đạt mức tăng 6% so với quý trước. Tại HDBank, tín dụng cho vay FDI tăng trưởng mạnh tới 56%, còn cho vay bất động sản cũng ghi nhận mức tăng trưởng 5%. Tại MSB, tín dụng riêng lẻ đã tăng 15,1% so với đầu năm, với trọng tâm vào các ngành chế biến sản xuất, xuất khẩu và công nghiệp hỗ trợ.

Tín dụng 9 tháng đầu năm 2024 của riêng MBBank tăng trưởng 13,5% so với năm 2023 - đây là mức tăng trưởng tín dụng tốt so với thị trường. Dư nợ cho vay khách hàng riêng ngân hàng tăng trưởng tốt, đạt 664.452 tỉ đồng, tăng 15% so với năm 2023, chủ yếu tập trung vào các lĩnh vực sản xuất, kinh doanh, công nghiệp phụ trợ.

Tại VPBank ghi nhận sự tăng trưởng đa dạng trong các phân khúc cho vay, bao gồm cho vay mua ô tô và thẻ tín dụng. Trong khi ngân hàng TPBank tiếp tục mở rộng tín dụng sang các ngành đầu tư công và sản xuất hàng tiêu dùng thiết yếu.

Trong các lĩnh vực cho vay, bất động sản vẫn chiếm tỷ lệ lớn, đặc biệt là cho vay mua nhà. Techcombank, ví dụ, báo cáo tín dụng cá nhân tăng mạnh nhờ vào cho vay mua nhà, với dư nợ cho vay này đạt mức kỷ lục 193.600 tỷ đồng. Điều này phản ánh sự phục hồi của nhu cầu vay mua nhà, trong bối cảnh số dư trả trước hạn vay mua nhà giảm xuống mức thấp nhất trong một năm qua.

Dữ liệu từ Ngân hàng Nhà nước (NHNN) cũng cho thấy tín dụng bất động sản tăng khoảng 9,15% tính đến cuối tháng 9, cao hơn mức tăng trung bình chung của nền kinh tế. Dư nợ bất động sản hiện chiếm 20% tổng dư nợ của hệ thống ngân hàng, tiếp tục là một danh mục quan trọng và có ảnh hưởng lớn đến lợi nhuận của các ngân hàng.

Khơi thông dòng vốn tín dụng

Sau những tháng nhích chậm đầu năm, tăng trưởng tín dụng toàn nền kinh tế đã có những bước tăng đáng ghi nhận kể từ tháng 6 và gia tốc hơn trong hai tháng trở lại đây. Theo số liệu công bố mới nhất từ NHNN, con số tăng trưởng tín dụng cuối tháng 9 đã đạt 9% và với đà tăng như hiện tại Thống đốc NHNN cho rằng mục tiêu 15% là hoàn toàn khả thi.

Một điểm đặc biệt của bối cảnh năm nay là mức tăng trưởng tín dụng của các tổ chức tín dụng không đồng đều, có ngân hàng tăng thấp, thậm chí tăng trưởng âm trong khi một số ngân hàng tăng sát chỉ tiêu được giao đầu năm.

Ngay từ đầu năm, nhiều chính sách thúc đẩy tín dụng đã được NHNN triển khai đồng bộ, quyết liệt, đảm bảo cung ứng đủ vốn cho nền kinh tế, thúc đẩy tăng trưởng kinh tế .

"Chúng tôi cố gắng, quyết tâm phấn đấu hoàn thành chỉ tiêu tăng trưởng tín dụng 15% trong năm nay. Mặc dù chỉ còn 2 tháng nữa là hết năm nhưng chúng tôi vẫn bám sát mục tiêu này với kỳ vọng tăng trưởng tín dụng cuối năm sẽ mạnh mẽ hơn những tháng đầu năm", Phó Thống đốc Đào Minh Tú chia sẻ.

Trong giai đoạn cuối năm 2024, nhiều chính sách đáng chú ý có thể tác động đến tín dụng. Đó là Ngân hàng Nhà nước tiếp tục chính sách cơ cấu nợ, giữ nguyên nhóm nợ; nâng gói tín dụng hỗ trợ lĩnh vực thủy sản và lâm sản từ 30.000 tỷ đồng lên 60.000 tỷ đồng.

Trong khi đó, các tổ chức tín dụng đăng ký thêm những gói tín dụng mới để cho vay mới và giảm lãi suất. Đáng chú ý, đã có 32/40 ngân hàng đăng ký gói tín dụng mới, với tổng số tiền lên tới 405.000 tỷ đồng, lãi suất giảm 0,5-2%/năm để hỗ trợ doanh nghiệp và người dân bị ảnh hưởng bởi cơn bão số 3.

Dự báo về tăng trưởng tín dụng thời gian tới, các chuyên gia cho rằng, Ngân hàng Nhà nước đã nới lỏng chính sách tiền tệ sớm hơn, lãi suất đã ở mức thấp nên khả năng từ nay đến cuối năm 2024, chính sách tiền tệ sẽ ổn định. Trong khi đó, Ngân hàng Nhà nước đã chỉ đạo các ngân hàng thương mại đánh giá, tăng cường bảo lãnh tín dụng đối với các doanh nghiệp nhỏ và vừa, từ đó khơi thông dòng vốn tín dụng. Cân bằng với lạm phát, tỷ giá và mục tiêu ổn định kinh tế vĩ mô, nhiều khả năng tín dụng ngân hàng sẽ có sự bứt phá mạnh, tăng trưởng đạt mục tiêu 14-15%...